| Режим для слабовидящих | |

Муниципальное образование«Аларский район» |

Администрация муниципального образования "Аларский район" Иркутской области

ул. Советская, 49

Телефон: (39564) 37-137

Межрайонная ИФНС России No 24 по Иркутской области обращает внимание налогоплательщиков на правила заполнения реквизитов распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации. Неверно оформленные платежные документы Управление Федерального казначейства по Тульской области относит в разряд невыясненных поступлений, что приводит к невозможности отражения таких платежей в информационных ресурсах налоговых органов и образованию задолженности, а также применению штрафных санкций. Самой распространенной ошибкой является неверное указание реквизита «Номер счета получателя». Плательщики часто ошибаются в количестве нулей в его номере. Обращаем внимание! Номер счета получателя должен содержать 20 цифр и заканчиваться на два нуля. Реквизиты для заполнения платежных документов: Наименование банка получателя средств: Отделение Тула Банка России//УФК по Тульской области г. Тула; БИК банка получателя средств (БИК ТОФК): 017003983; Номер счета банка получателя средств: 40102810445370000059; Получатель: Казначейство России (ФНС России); ИНН 7727406020 КПП 770801001 Номер счета получателя средств: 03100643000000018500. Определенные законодательством категории граждан имеют право на льготы по транспортному налогу Транспортный налог уплачивают граждане в отношении зарегистрированных на них транспортных средств: автомобилей, мотоциклов, снегоходов, мотосаней, моторных лодок, катеров, гидроциклов. О том, кто имеет право на налоговые льготы, рассказывает начальник Межрайонной ИФНС России No21 по Иркутской области Татьяна Сычихина. - Общая сумма налоговых льгот, предоставленных физическим лицам - владельцам транспортных средств, проживающим на территории подведомственных инспекции муниципальных образований (гг. Ангарск, Усолье-Сибирское, Черемхово, Свирск; а также Усольского, Черемховского, Аларского и Нукутского районов), в прошлом году возросла на 24 млн рублей, а количество граждан - льготников увеличилось на 3 тыс. Всего льготами пользуется 102 тыс. граждан на общую сумму 78 млн рублей. - Какие категории граждан освобождены от уплаты налога? - В соответствии с Законом Иркутской области от 04.05.2022 No28-оз предел мощности легковых автомобилей, в отношении которых применяются льготы, с налогового периода 2022 года (то есть при уплате налога с 2023 года) увеличен: к льготным объектам налогообложения относятся легковые автомобили с мощностью двигателя до 200 л.с.; мотоциклы и мотороллеры с мощностью двигателя до 40 л.с.; катера, моторные лодки или другие водные транспортные средства с мощностью двигателя до 100 л.с. От уплаты налога освобождены ветераны войны и боевых действий, ветераны труда и инвалиды всех категорий, один из родителей многодетной семьи, имеющей трех и более детей, не достигших возраста 18 лет или обучающихся по очной форме, или родитель ребенка - инвалида. В отношении второго автомобиля один из родителей в таких семьях имеет право уплачивать налог в размере 10% от установленных налоговых ставок. Граждане не уплачивают налог в отношении одного электромобиля, а также одного транспортного средства, использующего природный газ в качестве моторного топлива (например, легковые и грузовые автомобили, автобусы и др.). Для предоставления льготы необходимо направить в налоговый орган копию паспорта транспортного средства с соответствующей отметкой. Пенсионеры и предпенсионеры в отношении легковых автомобилей уплачивают налог в размере 20%. Владельцы легкового автомобиля с мощностью двигателя до 150 л.с. (включительно) - в размере 50% от установленных налоговых ставок. Обращаю внимание, все льготы предоставляются только по одному транспортному средству по выбору налогоплательщика. Подробную информацию можно получить с помощью онлайн-сервиса "Справочная информация о ставках и льготах по имущественным налогам" на сайте налоговой службы. Направить заявление и задать вопросы по уплате транспортного налога налогоплательщик может через "Личный кабинет налогоплательщика для физических лиц". - Татьяна Николаевна, как исчисляется транспортный налог на гибридный автомобиль? Расчет транспортного налога в отношении легкового автомобиля, имеющего два двигателя (электродвигатель и двигатель внутреннего сгорания (ДВС), зависит от конструктивных особенностей такого авто. Для исчисления налога определение налоговой базы в отношении гибридного автомобиля осуществляется налоговыми органами исходя из содержания соответствующих сведений о мощности двигателя, представленных в составе Формы в порядке информационного взаимодействия с органами ГИБДД МВД России. Налогоплательщики могут получать консультации по ЕНС в электронном виде, не посещая инспекцию Налогоплательщики часто интересуются обязанностью предоставления в налоговую инспекцию уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов: почему оно необходимо, и как его можно подать. Консультации по всем вопросам использования единого налогового счета предоставляются налогоплательщикам как лично, так и в электронном виде. Так, например, с подробными разъяснениями можно ознакомиться в режиме онлайн на странице «Все о ЕНС» сайта ФНС России. Задать вопрос и получить подробные разъяснения - в «Личном кабинете налогоплательщика» на сайте (индивидуального предпринимателя, юридического или физического лица), а также воспользовавшись сервисом «Обратиться в ФНС России». С 2024 года по налогам и взносам, по которым дата уплаты наступает раньше, чем дата сдачи отчетности – декларации или расчета, налогоплательщик обязан подать в инспекцию налоговое уведомление. Направить его нужно по месту учета организации или жительства индивидуального предпринимателя не позднее 25-го числа месяца, в котором следует уплатить налог, сбор или страховой взнос. Исключение по срокам только по НДФЛ: перечислять налог и подавать уведомления об исчисленных суммах необходимо два раза в месяц: за период с 1-го по 22-е число - уведомление не позднее 25-го числа, перечисление - не позднее 28-го числа текущего месяца; за период с 23-го по последнее число месяца - уведомление не позднее 3-го числа следующего месяца, перечисление – не позднее 5-го числа того же месяца. Уведомление представляют по НДФЛ и страховым взносам, авансовым платежам по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН. По НДС и налогу на прибыль уведомления не сдают. Налогоплательщик информирует об исчисленных суммах, чтобы налоговая инспекция отразила их в его совокупной обязанности на едином налоговом счете (ЕНС). Уведомление можно направить в электронной форме по телекоммуникационным каналам связи (ТКС), при этом потребуется усиленная квалифицированная электронная подпись (УКЭП). Либо это можно сделать через «Личный кабинет налогоплательщика». Индивидуальные предприниматели могут подать его в виде документа, подписанного усиленной неквалифицированной электронной подписью. Форма, порядок заполнения и электронный формат уведомления утверждены Приказом ФНС России от 02.11.2022 №ЕД-7-8/1047@. Отчетность при использовании ЕНС – декларации и уведомления о рассчитанных авансовых платежах

С 2023 года налогоплательщики, используя Единый налоговый счет (ЕНС), перечисляют Регулярные платежи за пользование недрами не входят в состав ЕНП В соответствии с Бюджетным кодексом Российской Федерации регулярные платежи за пользование недрами относятся к неналоговым доходам, следовательно, входят в систему обязательных неналоговых платежей, уплачиваемых при пользовании недрами. Согласно Налоговому кодексу Российской Федерации такие платежи не входят в состав Единого налогового платежа и должны уплачиваться на конкретный код бюджетной классификации (КБК) 18211202030011000120 с ОКТМО по месту нахождения участка недр. В соответствии с Законом Российской Федерации от 21.02.1992 № 2395-1 «О недрах» регулярные платежи за пользование недрами взимаются в денежной форме и зачисляются в федеральные, региональные и местные бюджеты. В случае уплаты регулярных платежей путем перечисления на КБК ЕНП денежные средства не могут быть зачтены/уточнены в счет уплаты начисленного платежа, что может привести к образованию задолженности. В этом случае налоговый орган вправе принять соответствующие меры взыскания. Соблюдение простых правил при оформлении документов для уплаты платежей, не входящих в ЕНП, поможет избежать образования задолженности. С введением единого налогового счета действует

новый порядок взыскания налоговой задолженности Физические лица не позднее 1 декабря уплачивают транспортный и земельный налоги, налог на имущество и невзысканный работодателем НДФЛ на основании налогового уведомления, которое направляет им налоговый орган. При неуплате в установленный срок на сумму долга ежедневно начисляют пени. С введением единого налогового счета (ЕНС) под задолженностью понимается его отрицательное сальдо и действует новый порядок взыскания.

Вначале налоговый орган направляет налогоплательщику - должнику требование об уплате задолженности, где указывается ее размер и срок, в который нужно погасить долг. При неисполнении требования вовремя налоговый орган формирует решение о взыскании (в размере отрицательного сальдо ЕНС), которое размещает в Реестре решений о взыскании задолженности, и направляет заявление мировому судье.

В случае удовлетворения судом требований налогового органа в кредитную организацию (банки, в которых у налогоплательщика открыты счета) на основании вступившего в законную силу судебного акта направляется поручение налогового органа на перечисление в бюджет суммы задолженности. При наличии денежных средств на счете должника, банк производит их списание. Поручение налогового органа прекращает действовать с момента формирования положительного либо нулевого сальдо ЕНС. Взыскание задолженности за счет имущества налогоплательщика - физического лица, не являющегося индивидуальным предпринимателем, определены ст. 48 НК РФ.

Взыскание задолженности за счет иного имущества должника (наличных денежных средств, другого имущества, за исключением предназначенного для личного пользования, а также имущества, переданного другим лицам без перехода к ним права собственности) осуществляется судебными приставами – исполнителями. При выявлении задолженности по налогу на имущество в отношении недвижимости, принадлежащей несовершеннолетнему, требование о взыскании недоимки налога и пеней в судебном порядке предъявляется к его законным представителям.

Наиболее удобный способ получения сведений об образовавшейся задолженности по налогам – информирование налогоплательщика налоговым органом посредством смс-сообщений или сообщений на адрес электронной почты. Оповещение производится только при наличии задолженности и не чаще, чем один раз в квартал. Налогоплательщик может подать согласие (по установленной форме) на использование такого способа информирования: в электронном виде - через «Личный кабинет», по телекоммуникационным каналам связи или на бумажном носителе - лично в инспекцию или почтовым отправлением. При обращении в офисы МФЦ за документом на уплату налоговой задолженности, должнику сразу предлагают оформить согласие на ежеквартальное информирование. Получая сообщение вовремя, налогоплательщик имеет возможность оперативно погасить долги и исключить начисление пени.

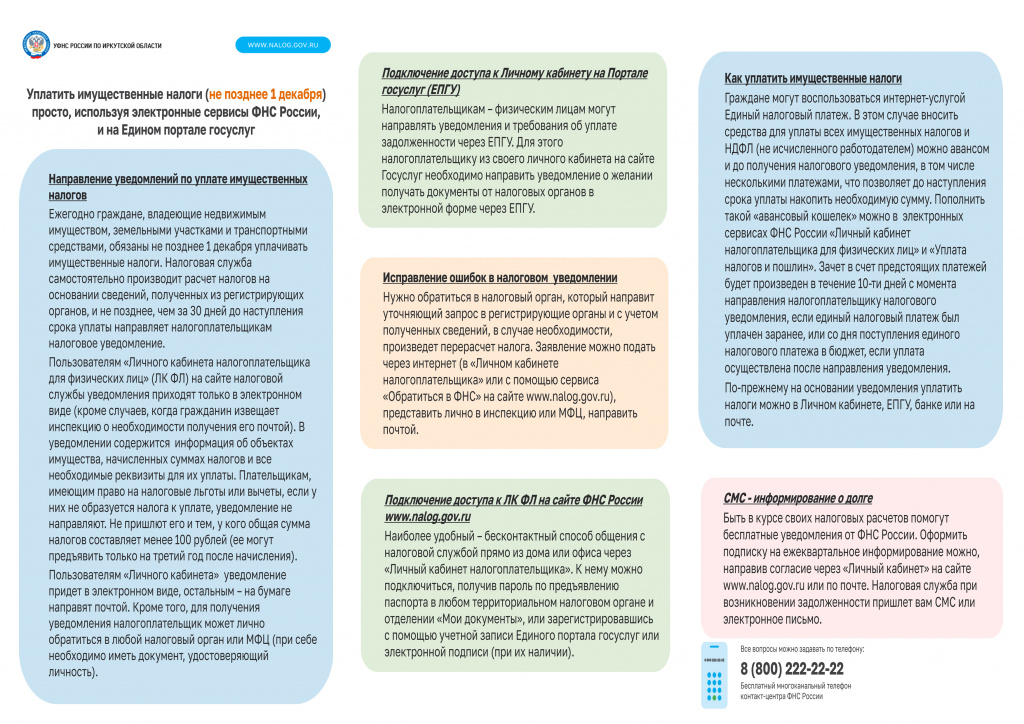

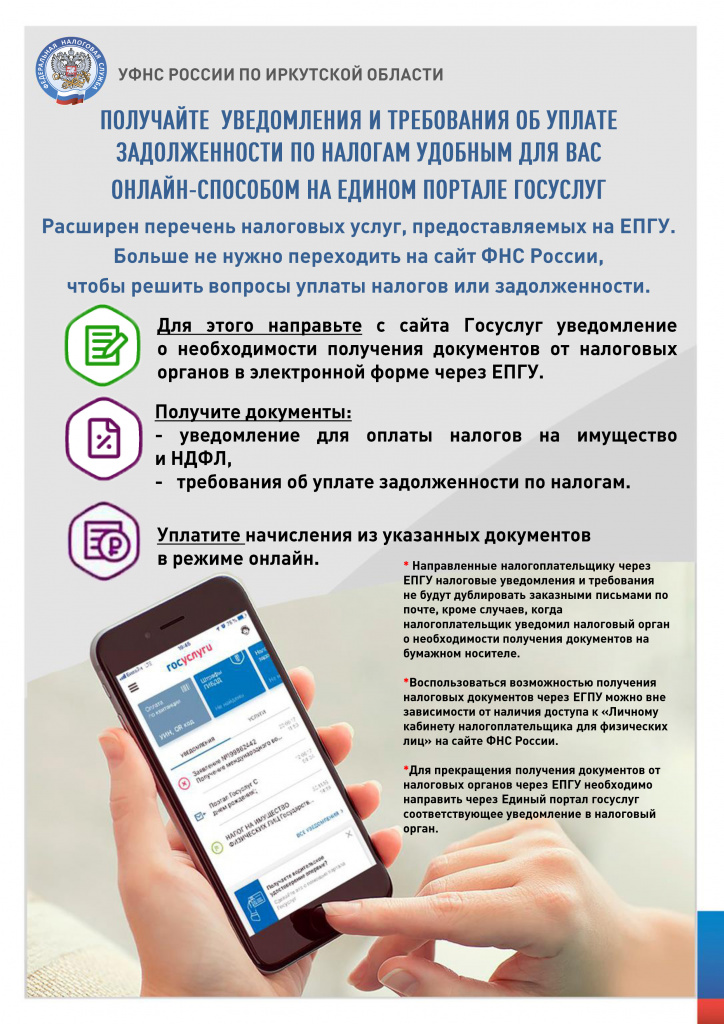

Новая услуга для налогоплательщиков на портале

Госуслуг

Налоговая служба

не только постоянно расширяет перечень услуг в электронном виде, но и совершенствует способы их

предоставления. Теперь налогоплательщик может получать уведомления для уплаты налогов

на имущество и НДФЛ и требования об уплате задолженности по налогам не только в

«Личном кабинете налогоплательщика для физических лиц» на сайте ФНС России, но

и на Едином портале госуслуг (ЕПГУ). Отчетность при использовании ЕНС – декларации и уведомления о рассчитанных авансовых платежах С 2023 года налогоплательщики, используя Единый налоговый счет (ЕНС), перечисляют все налоговые платежи в Казначейство России (ФНС России).В связи с введением ЕНС, установлен и единый срок предоставления отчетности в налоговый орган по месту постановки налогоплательщика на учет и нахождения имущества. Не позднее 25-го числа месяца, в котором наступает срок отчетности, нужно сдать декларации, а при уплате авансовых платежей - подать уведомление: оно может быть одно обо всех исчисленных суммах (включая все обособленные подразделения).Уведомление содержит всего 5 реквизитов (КПП, КБК, ОКТМО, отчетный период и сумму). В «Личном кабинете налогоплательщика» процесс формирования уведомления автоматизирован (из перечня необходимо лишь выбрать обязательства, по которым вносится аванс, сумму и указать отчетный период). Данный документ надо подписать КЭП и отправить в инспекцию.

Федеральным законом от 27.11.2023 N 539-ФЗ установлены особые сроки представления уведомления и уплаты НДФЛ налоговыми агентами. Организации и индивидуальные предприниматели, исполняющие обязанности налогового агента по НДФЛ, в уведомлении об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов, представляемом в срок, не позднее 25 числа, указывают в отношении сумм налога на доходы физических лиц информацию об исчисленных и удержанных ими суммах указанного налога за период с 1-го по 22-е число текущего месяца.В отношении сумм налогов на доходы физических лиц, исчисленных и удержанных налоговыми агентами за период с 23-го числа по последнее число текущего месяца, указанные организации и ИП представляют уведомление об исчисленных суммах не позднее 3-го числа следующего месяца, в отношении сумм НДФЛ, исчисленных и удержанных за период с 23 декабря по 31 декабря, - не позднее последнего рабочего дня календарного года. «Представив согласие на информирование, налогоплательщики могут ежеквартально получать сведения о возникшей задолженности» Налоговые органы имеют возможность ежеквартально информировать налогоплательщиков о наличии у них налоговой задолженности с помощью смс-сообщений, по электронной почте или иными способами. Но для этого налоговый орган должен получить от налогоплательщика письменное согласие на информирование по форме (КНД 1160068), утвержденной приказом ФНС России от 06.07.2020 №ЕД-7-8/423@. В согласии необходимо указать наименование и ИНН организации или фамилию, имя и отчество физического лица,его паспортные данные, дату и место рождения, адрес электронной почты и номер телефона, на которые будут приходить сообщения. Можно выбрать один или оба способа информирования.

Согласие можно представить в налоговый орган на бумажном носителе лично или через представителя, направить по почте заказным письмом или в электронной форме - по телекоммуникационным каналам связи. Физическим лицам удобнее всего воспользоваться «Личным кабинетом налогоплательщика»: в разделе «Профиль» заполнить согласие, подтвердить его личной электронной подписью и направить в выбранный налоговый орган. Электронную подпись налогоплательщики - физические лица получают прямо в «Личном кабинете». Указываемые в согласии персональные данные подлежат защите в соответствии с Федеральным законом от 27.07.2006 №152-ФЗ«О персональных данных». Налогоплательщики могут получать консультации по ЕНС в электронном виде, не посещая инспекцию. Налогоплательщики часто интересуются обязанностью предоставления в налоговую инспекцию уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов: почему оно необходимо, и как его можно подать. Консультации по всем вопросам использовани я единого налогового счета предоставляются налогоплательщикам как лично, так и в электронном виде. Так, например, с подробными разъяснениями можно ознакомиться в режиме онлайн на странице «Все о ЕНС» сайта ФНС России. Задать вопрос и получить подробные разъяснения - в «Личном кабинете налогоплательщика» на сайте (индивидуального предпринимателя, юридического или физического лица), а также воспользовавшись сервисом «Обратиться в ФНС России». С 2024 года по налогам и взносам, по которым дата уплаты наступает раньше, чем дата сдачи отчетности – декларации или расчета, налогоплательщик обязан подать в инспекцию налоговое уведомление. Направить его нужно по месту учета организации или жительства индивидуального предпринимателя не позднее 25-го числа месяца, в котором следует уплатить налог, сбор или страховой взнос. Исключение по срокам только по НДФЛ: перечислять налог и подавать уведомления об исчисленных суммах необходимо два раза в месяц: за период с 1-го по 22-е число - уведомление не позднее 25-го числа, перечисление - не позднее 28-го числа текущего месяца; за период с 23-го по последнее число месяца - уведомление не позднее 3-го числа следующего месяца, перечисление – не позднее 5-го числа того же месяца. Уведомление представляют по НДФЛ и страховым взносам, авансовым платежам по налогу на имущество, транспортному и земельному налогам, по ЕСХН и налогу по УСН. По НДС и налогу на прибыль уведомления не сдают. Налогоплательщик информирует об исчисленных суммах, чтобы налоговая инспекция отразила их в его совокупной обязанности на едином налоговом счете (ЕНС).

Уведомление можно направить в электронной форме по телекоммуникационным каналам связи (ТКС), при этом потребуется усиленная квалифицированная электронная подпись (УКЭП). Либо это можно сделать через «Личный кабинет налогоплательщика». Индивидуальные предприниматели могут подать его в виде документа, подписанного усиленной неквалифицированной электронной подписью. Форма, порядок заполнения и электронный формат уведомления утверждены Приказом ФНС России от 02.11.2022 №ЕД-7-8/1047@. Новая услуга для налогоплательщиков на портале Госуслуг Налоговая служба не только постоянно расширяет перечень услуг в электронном виде, но и совершенствует способы их предоставления. Теперь налогоплательщик может получать уведомления для уплаты налогов на имущество и НДФЛ и требования об уплате задолженности по налогам не только в «Личном кабинете налогоплательщика для физических лиц» на сайте ФНС России, но и на Едином портале госуслуг (ЕПГУ). Для этого зарегистрированный пользователь «Личного кабинета» на ЕПГУ должен сначала там же на портале направить «Уведомление о необходимости получения документов от налоговых органов в электронной форме через ЕПГУ». После этого, получив уведомление или требование, он сможет также уплачивать начисления в режиме онлайн. Таким образом, не только расширены точки доступа к услугам налоговой службы, но и гражданам предоставляется возможность одновременного решения вопросов уплаты налогов при посещении портала Госуслуг по другим основаниям. При этом нужно учитывать, что направленные налогоплательщику через ЕПГУ налоговые уведомления и требования не будут дублировать заказными письмами по почте, кроме случаев, когда налогоплательщик уведомил налоговый орган о необходимости получения документов на бумажном носителе. Воспользоваться возможностью получения налоговых документов через ЕПГУ можно вне зависимости от наличия доступа к «Личному кабинету налогоплательщика для физических лиц» на сайте ФНС России. Для прекращения получения документов от налоговых органов через ЕПГУ необходимо направить через портал госуслуг соответствующее уведомление в налоговый орган. Распоряжение положительным сальдо ЕНС В связи с введением института единого налогового счета (ЕНС) все налогоплательщики перешли на уплату единого налогового платежа. Под единым налоговым платежом (ЕНП) понимается сумма денежных средств, перечисленных налогоплательщиком в бюджетную систему Российской Федерации, учитываемых на его ЕНС, а также взысканных с такого лица. Сальдо ЕНС - это разница между единым налоговым платежом и денежным выражением совокупной обязанности. Соответственно, сальдо ЕНС является положительным, когда сумма перечисленных в качестве ЕНП денежных средств больше совокупной обязанности. Налогоплательщики вправе распорядиться суммой денежных средств, формирующих положительное сальдо ЕНС, путем зачета или возврата. Для этого следует представить в налоговый орган по месту учета налогоплательщика соответствующее заявление. Форма и формат заявления о зачете (возврате) утверждены Приказом ФНС от 30 ноября 2022 года № ЕД-7-8/1133@. При этом заявление на зачет подается только в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика». Зачет суммы денежных средств осуществляется налоговым органом не позднее дня, следующего за днем поступления в налоговый орган заявления о распоряжении путем зачета (ст.78 НК РФ). Заявление на возврат положительного сальдо ЕНС может быть представлено на бумажном носителе, в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика», а также в составе налоговой декларации по форме 3-НДФЛ (ст.79 НК РФ). Обращаем внимание, что представление такого заявления в составе декларации 3-НДФЛ значительно сокращает время получения денежных средств на расчетные счета при получении имущественных (при покупке жилья) и социальных вычетов. Поручение о возврате суммы денежных средств, формирующих положительное сальдо ЕНС, налоговый орган направляет в казначейство не позднее следующего дня после получения заявления о распоряжении путем возврата, но не ранее принятия решений о возмещении (полностью или частично) или решения о представлении налогового вычета; не ранее дня вступления в силу решения налогового органа по результатам камеральной налоговой проверки представленной декларации. В случае если уплата ЕНП осуществлена за другое лицо, вернуть уплаченные средства, которые отразились на его ЕНС, невозможно (п.1 ст.45 НК РФ). Благодаря новому сервису ФНС бизнесу теперь проще оформить электронную подпись Юридические лица и индивидуальные предприниматели теперь могут оформить квалифицированную электронную подпись по биометрии, не обращаясь в Удостоверяющий центр ФНС России лично. Услуга реализована ФНС России и Центром Биометрических Технологий по поручению вице-премьера Дмитрия Григоренко и стала первым шагом формирования суперсервиса «Старт бизнеса онлайн». Оформить КЭП могут руководители юридического лица (лица, имеющие право действовать от имени организации без доверенности) и индивидуальные предприниматели. Для оформления квалифицированной электронной подписи по биометрии потребуется: подтверждённая учётная запись на портале госуслуг; подтверждённая регистрация в Единой биометрической системе (её можно зарегистрировать в банке из списка); компьютер или ноутбук с камерой и микрофоном, а также установленными на нем средствами электронной подписи; сертифицированный ФСБ России или ФСТЭК России электронный носитель (токен) для записи ключей электронной подписи. Оформить подпись можно на официальном сайте ФНС России. Организации - в разделе «Юридические лица» – «Личный кабинет» – «Выпустить сертификат ЭП с помощью ЕСИА и ЕБС», индивидуальные предприниматели - в «Личном кабинете налогоплательщика – индивидуального предпринимателя» в разделе «Услуги. Сервисы» - «Получение КЭП» - «Получить сертификат ЭП» - «Дистанционно с использованием биометрии». Авторизоваться в Личном кабинете ИП можно как с помощью логина и пароля, так и через учетную запись госуслуг. В процессе оформления подписи пользователю необходимо: авторизоваться через госуслуги (ЕСИА) и подтвердить свою личность через ЕБС; проверить и при необходимости скорректировать данные предзаполненного заявления на получение сертификата; сформировать ключи электронный подписи, дождаться выпуска соответствующего сертификата и после ознакомления с его содержимым - записать сертификат на электронный носитель (токен). Весь процесс занимает несколько минут.

Сведения о полученных доходах налогоплательщику предоставят в режиме онлайн Физические лица могут получать актуальную информацию о доходах, удержанных и перечисленных суммах налога на доходы физических лиц за истекшие налоговые периоды в электронном виде через интерактивный сервис «Личный кабинет налогоплательщика». Сведения о начисленных (выплаченных) работодателем доходах за 2023 год, после поступления их от налоговых агентов, будут отражены в «Личных кабинетах» после 26 февраля 2024 года. На основании расчета 6-НДФЛ налоговая служба разместит сведения о выплаченных суммах и уплаченном налоге в «Личном кабинете» каждого налогоплательщика, получившего в прошлом году доходы. После чего при заполнении налогоплательщиком декларации по форме 3-НДФЛ, которую он должен подать при получении дополнительных (не учтенных работодателем) доходов, а также при заявлении права на налоговые вычеты, эти сведения будут подгружаться автоматически. Ранее полученные доходы отражались в справке 2-НДФЛ, теперь сведения о них включены в состав расчета сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом, по форме 6-НДФЛ. Данный расчет работодатель обязан представлять в налоговый орган не позднее 25 февраля. В 2024 году эта дата выпадает на выходной день. При этом справка о доходах и удержаниях из них, по-прежнему, может быть выдана налоговым агентом по требованию работника. С 31 декабря заканчивается переходный период, связанный с введением единого налогового счета ФНС России напоминает, что предоставление в банк платежного распоряжения со статусом «02» вместо уведомления об исчисленных налогах возможно только до 31 декабря 2023 года. Уведомление подается только в отношении платежей с авансовой системой расчетов, по которым декларация приходит позже, чем срок уплаты налога (имущественные налоги организации, страховые взносы, НДФЛ, УСНО, ЕСХН).

Достаточно одного уведомления по всем авансам, причем можно оформить одно уведомление сразу на несколько периодов. Формировать и отправлять уведомление удобнее через учетную (бухгалтерскую) систему или Личный кабинет налогоплательщика. При этом в случае отправки из Личного кабинета индивидуального предпринимателя предусмотрена возможность использования неквалифицированной электронной подписи.

Подробнее ознакомиться с порядком, сроками представления уведомления, примерами его заполнения и другой полезной информацией можно на официальном сайте ФНС России.

Направляя требование, налоговая служба предупреждает о необходимости уплаты задолженности Налогоплательщик обязан самостоятельно в установленный законодательством срок исполнять обязанности по уплате налогов и взносов (п. 1 ст. 45 НК РФ). Если уплата не произведена вовремя на едином налоговом счете (ЕНС) налогоплательщика образуется отрицательное сальдо, наличие которого является основанием для направления налогоплательщику требования об уплате задолженности (ст. 69 НК РФ). Требование направляют всем налогоплательщикам - юридическим лицам, индивидуальным предпринимателям и физическим лицам по единой форме. В нем содержится информация о сумме задолженности на момент направления требования (по налогам, авансовым платежам, сборам, страховым взносам, пеням, штрафам, процентам), указан срок исполнения обязанности и меры по взысканию, которые будут предприняты налоговой службой при неисполнении требования. Данный документ формируется один раз и подлежит исполнению до образования положительного или нулевого сальдо ЕНС. Направление отдельного требования по результатам мероприятий налогового контроля, а также уточненных требований не предусмотрено. Обращаем внимание, что требование считается исполненным в случае уплаты задолженности в размере отрицательного сальдо на дату его исполнения. Требование об уплате задолженности могут вручить налогоплательщику лично, направить заказным письмом, в электронной форме - по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика». Также граждане (физические лица) могут получать налоговые уведомления и требования через личный кабинет на Едином портале государственных и муниципальных услуг (ЕПГУ), предварительно направив уведомление из него о необходимости получения документов от налоговых органов в электронной форме через ЕПГУ. Как начисляют и уплачивают имущественные налоги Налоговые органы приступили к рассылке уведомлений по налогам за 2022 год, которые будут направлены гражданам до 1 ноября. Инспекцией сформировано 268 тыс. налоговых уведомлений (по всем обслуживаемым территориям), из них половина - выгружена в «Личные кабинеты». Сумма имущественных налогов, исчисленная жителям Ангарского городского округа в 2023 году, составляет 310 млн рублей, в том числе налога на имущество физических лиц - 114 млн рублей, земельного налога - 36 млн рублей, транспортного налога - 160 млн рублей. Об особенностях исчисления налогов и исполнении налоговых уведомлений рассказывает заместитель начальника Межрайонной ИФНС России №21 по Иркутской области Ольга Казакова. - Ольга Владимировна, давайте уточним, в отношении какого имущества граждане должны уплачивать налоги? - Транспортный налог - в отношении зарегистрированных на них транспортных средств. Например, автомобилей, мотоциклов, снегоходов, мотосаней, моторных лодок, катеров, гидроциклов и пр. Земельный налог нужно уплачивать за земельные участки, которые принадлежат физическим лицам на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения. Налогом на имущество физических лиц облагается недвижимость на территории Российской Федерации, принадлежащая гражданам на праве собственности: жилые дома, квартиры, комнаты, гаражи, машино-места, объекты незавершенного строительства, иные строения, сооружения и помещения, доли в них. - Как узнать о сумме начисленных налогов? - Расчет имущественных налогов осуществляет налоговая служба на основании сведений, поступающих из регистрирующих органов. Для их уплаты гражданину в бумажном или электронном виде направляют налоговое уведомление с указанием сумм соответствующих налогов и данных, на основе которых они были рассчитаны. В уведомление кроме подлежащих уплате имущественных налогов может быть включен налог на доходы физических лиц (НДФЛ), не удержанный налоговым агентом. Например, при выплате дохода в натуральной форме, с доходов в виде выигрыша от участия в азартных играх (лотереях), процентов по вкладам. При этом в отношении каждого налога указывается сумма к уплате, объект налогообложения, налоговые базы и ставка. Налоговое уведомление содержит реквизиты, необходимые для перечисления налогов в бюджетную систему в качестве единого налогового платежа (QR-код, штрих-код, уникальный идентификатор начисления - УИН, банковские реквизиты). - Каким образом можно получить налоговое уведомление? - Налоговое уведомление направляют гражданину не позднее, чем за 30 дней до наступления срока платежа: по почте - заказным письмом или в электронном виде - через «Личный кабинет налогоплательщика для физических лиц». Начиная с 1 июля нынешнего года его можно получать и через личный кабинет на Едином портале государственных и муниципальных услуг. Налогоплательщик (его законный или уполномоченный представитель), предъявив документ, удостоверяющий личность, может получить налоговое уведомление в любом налоговом органе либо через МФЦ (офис «Мои документы»). - Как получить налоговое уведомление в электронном виде через Госуслуги? - Это возможно при соблюдении двух условий: во-первых, налогоплательщик должен быть зарегистрирован на Едином портале госуслуг (иметь подтвержденную учетную запись). Во-вторых, предварительно нужно направить через личный кабинет Госуслуг уведомление о желании получать документы от налоговых органов. Сформированное в разделе «Налоги и финансы» уведомление необходимо подписать неквалифицированной электронной подписью. Чтобы ее получить, нужно скачать приложение «Госключ» и бесплатно получить сертификат подписи. После этого налоговый орган будет размещать в личном кабинете пользователя ЕПГУ адресованные ему налоговые уведомления и требования об уплате задолженности. - В каком случае плательщику не следует ждать налоговое уведомление? - Пользователям личных кабинетов на сайте ФНС России и портале Госуслуг (в случае получения согласия) уведомления присылают только в электронном (на бумаге не дублируют). При этом, имея «Личный кабинет налогоплательщика», гражданин может известить инспекцию о необходимости получения уведомления почтой. Налоговые уведомления не направят: если налогоплательщик освобожден от уплаты налога (имеет право на льготы и вычеты в полном объеме), а также, если общая сумма налогов, исчисленных к уплате, составляет менее 100 рублей (ее могут предъявить только на третий год после начисления). - Когда нужно уплатить имущественные налоги? - Срок уплаты имущественных налогов не изменился. Налоговое уведомление должно быть исполнено (налоги по нему полностью оплачены) не позднее 1 декабря. - Как можно уплатить налоги? - Налоговые платежи можно осуществлять при получении уведомления или заранее вносить авансом любые суммы. Это удобно делать в «Личном кабинете налогоплательщика» или с помощью сервиса «Уплата налогов и пошлин» на сайте ФНС России. Используя «кошелек» можно накопить средства, то есть отложить необходимую сумму в течение, например, нескольких месяцев. С 1 января этого года у каждого налогоплательщика имеется единый налоговый счет. При поступлении на него средств, в первую очередь погашается задолженность (в случае ее наличия по любому налогу). Поэтому перед уплатой налогов предлагаем проверять факт отсутствия задолженности в личных кабинетах на сайте ФНС России или Едином портале госуслуг. Очень удобно на сайте налоговой службы подключить функцию рассылки уведомлений о задолженности в виде смс-сообщений или на электронную почту. - Как это сделать? - В разделе Профиль/Уведомление «Личного кабинета налогоплательщика» заполнить согласие, подтвердить его личной электронной подписью и направить в выбранный налоговый орган. Также можно подать такое уведомление лично в любом налоговом органе. - Какие изменения в этом году произошли в налогообложении имущества граждан? - В рамках осуществления мер социальной поддержки граждан внесены изменения в Закон Иркутской области «О транспортном налоге». Ветераны Великой Отечественной войны, труда и боевых действий, инвалиды всех категорий, а также многодетные семьи освобождены от уплаты налога в отношении легковых автомобилей с мощностью двигателя до 200 л.с. (независимо от года выпуска машины). Закон вступил в силу с 1 января 2023 года, но воспользоваться льготами можно будет уже при исчислении транспортного налога за 2022 год. Граждане пенсионного и предпенсионного возраста в отношении таких автомобилей уплачивают налог в размере 20% от установленных налоговых ставок. Получить льготу граждане могут в беззаявительном порядке. Ранее льгота этим категориям налогоплательщиков предоставлялась только на автомобили с мощностью двигателя до 100 л.с. и 125 л.с. - если с года их выпуска прошло семь и более лет. Еще одно изменение касается многодетных семей: если они владеют несколькими автомобилями (с мощностью двигателя до 200 л. с.), то на второй предоставляется льгота 90% от суммы транспортного налога. - По какой причине увеличивается налог на имущество физических лиц? - В связи с переходом Иркутской области с 2020 года на расчет налога на имущество от кадастровой стоимости применяются понижающие коэффициенты. Сумма налога возрастает по причине увеличения коэффициента: так при исчислении налога за 2021 год (во второй период применения кадастровой стоимости) применялся коэффициент 0,4; а при исчислении налога за 2022 год (третий год применения кадастровой стоимости) применяется коэффициент 0,6. На основании ст. 408 Налогового кодекса РФ для объектов, не являющихся административно-деловой и торговой недвижимостью, расчет налога гражданам осуществляют с учетом коэффициента 0,2 – в первый период (год) применения кадастровой стоимости в данном регионе; 0,4 – во второй период и 0,6 – в третий период. Начиная с четвертого года, налог будут исчислять исходя из кадастровой стоимости без применения понижающих коэффициентов. - Почему после продажи автомобиля продолжают приходить налоговые уведомления на уплату транспортного налога? - Сумму транспортного налога исчисляют на основании сведений, которые представляют в налоговую службу органы, осуществляющие государственную регистрацию транспортных средств. Автомототранспортное средство, отчужденное на основании договора купли - продажи, должно быть снято с регистрационного учета на прежнего владельца. Это происходит после обращения в установленные сроки нового собственника в регистрационное подразделение ГИБДД для переоформления транспортного средства на свое имя. Но при неисполнении указанных обязательств новым владельцем, может быть осуществлено по заявлению прежнего собственника. Пока транспортное средство не снято с учета в регистрирующих органах ГИБДД, плательщиком транспортного налога является его формальный, а не фактический владелец. Иных оснований для прекращения взимания транспортного налога (за исключением угона транспортного средства либо возникновения права на налоговую льготу) Налоговым кодексом РФ не предусмотрено. Поэтому, при продаже (передаче) транспортного средства без снятия его с регистрационного учета плательщиком транспортного налога остается прежний владелец. Я бы рекомендовала продавцам транспортных средств - контролировать снятие с учета проданного транспорта. - Где можно получить информацию о ставках и льготах по налогу на имущество физических лиц и земельному налогу в конкретном муниципальном образовании? - Актуальная информация в разрезе муниципальных образований Иркутской области (и других регионов) размещена в сервисе «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (www.nalog.gov.ru). Граждане могут также задать интересующие их вопросы в «Личном кабинете налогоплательщика для физических лиц» или по телефону Единого контакт-центра ФНС России: 8-800-222-22-22 (звонок бесплатный). - Как и куда можно обращаться в случае возникновения вопросов по уплате имущественных налогов? - Подать заявление, уведомление, сообщение по всем вопросам налогообложения имущества, получить копию налогового уведомления можно лично в любой инспекции (за исключением специализированных центров) или в МФЦ (офисы «Мои документы»). Также можно направить обращение почтовым отправлением. Но удобнее всего пользоваться «Личным кабинетом налогоплательщика для физических лиц» на официальном сайте ФНС России. Обращаться в налоговый орган по различным вопросам можно в упрощенном порядке, воспользовавшись разделом «Жизненные ситуации». Налогоплательщик к заявлению прилагает копии подтверждающих документов. Узнать результаты рассмотрения направленных документов можно лично в налоговом органе или получить по почте - по выбору плательщика. Пользователям «Личного кабинета» на сайте ФНС России их направят в электронном виде. Распоряжение положительным сальдо ЕНС В связи с введением института единого налогового счета (ЕНС) все налогоплательщики перешли на уплату единого налогового платежа. Под единым налоговым платежом (ЕНП) понимается сумма денежных средств, перечисленных налогоплательщиком в бюджетную систему Российской Федерации, учитываемых на его ЕНС, а также взысканных с такого лица. Сальдо ЕНС - это разница между единым налоговым платежом и денежным выражением совокупной обязанности.

Соответственно, сальдо ЕНС является положительным, когда сумма перечисленных в качестве ЕНП денежных средств больше совокупной обязанности. Налогоплательщики вправе распорядиться суммой денежных средств, формирующих положительное сальдо ЕНС, путем зачета или возврата. Для этого следует представить в налоговый орган по месту учета налогоплательщика соответствующее заявление. Форма и формат заявления о зачете (возврате) утверждены Приказом ФНС от 30 ноября 2022 года № ЕД-7-8/1133@.

При этом заявление на зачет подается только в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика». Зачет суммы денежных средств осуществляется налоговым органом не позднее дня, следующего за днем поступления в налоговый орган заявления о распоряжении путем зачета (ст.78 НК РФ).

Заявление на возврат положительного сальдо ЕНС может быть представлено на бумажном носителе, в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика», а также в составе налоговой декларации по форме 3-НДФЛ (ст.79 НК РФ). Обращаем внимание, что представление такого заявления в составе декларации 3-НДФЛ значительно сокращает время получения денежных средств на расчетные счета при получении имущественных (при покупке жилья) и социальных вычетов.

Поручение о возврате суммы денежных средств, формирующих положительное сальдо ЕНС, налоговый орган направляет в казначейство не позднее следующего дня после получения заявления о распоряжении путем возврата, но не ранее принятия решений о возмещении (полностью или частично) или решения о представлении налогового вычета; не ранее дня вступления в силу решения налогового органа по результатам камеральной налоговой проверки представленной декларации.

В случае если уплата ЕНП осуществлена за другое лицо, вернуть уплаченные средства, которые отразились на его ЕНС, невозможно (п.1 ст.45 НК РФ).

Направляя требование, налоговая служба предупреждает о необходимости уплаты задолженности Налогоплательщик обязан самостоятельно в установленный законодательством срок исполнять обязанности по уплате налогов и взносов (п. 1 ст. 45 НК РФ). Если уплата не произведена вовремя на едином налоговом счете (ЕНС) налогоплательщика образуется отрицательное сальдо, наличие которого является основанием для направления налогоплательщику требования об уплате задолженности (ст. 69 НК РФ). Требование направляют всем налогоплательщикам - юридическим лицам, индивидуальным предпринимателям и физическим лицам по единой форме. В нем содержится информация о сумме задолженности на момент направления требования (по налогам, авансовым платежам, сборам, страховым взносам, пеням, штрафам, процентам), указан срок исполнения обязанности и меры по взысканию, которые будут предприняты налоговой службой при неисполнении требования. Данный документ формируется один раз и подлежит исполнению до образования положительного или нулевого сальдо ЕНС. Направление отдельного требования по результатам мероприятий налогового контроля, а также уточненных требований не предусмотрено. Обращаем внимание, что требование считается исполненным в случае уплаты задолженности в размере отрицательного сальдо на дату его исполнения. Требование об уплате задолженности могут вручить налогоплательщику лично, направить заказным письмом, в электронной форме - по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика». Также граждане (физические лица) могут получать налоговые уведомления и требования через личный кабинет на Едином портале государственных и муниципальных услуг (ЕПГУ), предварительно направив уведомление из него о необходимости получения документов от налоговых органов в электронной форме через ЕПГУ. Со следующего года возрастает размер социальных налоговых вычетов Налогоплательщики, получающие доходы, с которых они уплачивают НДФЛ по ставке 13%, имеют право на получение имущественных и социальных налоговых вычетов в связи с затратами на приобретение жилья, собственное лечение, обучение и другие нужды. При предоставлении отдельных социальных вычетов учитываются подобные расходы и в отношении близких родственников (каждая ситуация обговорена в Налоговом кодексе). Подробнее о данной категории вычетов мы попросили рассказать начальника Межрайонной ИФНС России №21 Татьяну Сычихину. - Татьяна Николаевна, по каким расходам можно получить социальный вычет? - Если у налогоплательщика были расходы на благотворительность, обучение, лечение и приобретение лекарств, негосударственное или добровольное пенсионное страхование и добровольное страхование жизни, дополнительные страховые взносы на накопительную пенсию, физкультурно-оздоровительные услуги (например, фитнес). Учесть можно один или одновременно несколько видов вычета. Но суммарно вычет (за исключением расходов на обучение детей и дорогостоящее лечение) не может превышать 120 тыс. рублей. При этом расходы на обучение детей (подопечных) не входят в ограничение в 120 тыс. руб., их размер - не более 50 тыс. рублей на каждого обучающегося в общей сумме на обоих родителей. Дорогостоящее лечение принимается к вычету без ограничений. Налоговые вычеты предоставляются за налоговый период, в котором произведены соответствующие расходы. Например, гражданин в течение года заплатил за свое обучение 70 тыс. рублей и за лечение - 30 тыс. рублей. Он вправе при наличии подтверждающих документов получить социальный вычет в размере 100 тыс. рублей (освобождение от уплаты НДФЛ этой суммы) с возвратом налогоплательщику 13 тыс. рублей. - Говорят, размеры отдельных социальных вычетов будут увеличены? - Федеральным законом от 28.04.2023 №159-ФЗ размеры предоставляемых гражданам социальных вычетов увеличены, начиная с 2024 года: на обучение каждого ребенка – максимально до 110 тыс. рублей. Общая сумма налоговых вычетов по другим основаниям возрастет со 120 тыс. рублей до 150 тыс. рублей. Новые максимальные размеры социальных вычетов будут применяться при подаче декларации 3-НДФЛ за 2024 год - в 2025 году или при получении вычетов у работодателя - в течение 2024 года. - Как получить социальный вычет, если расходы были понесены в прошлые годы, но вычет не заявлен? - Налогоплательщик вправе получить налоговый вычет за три предшествующих календарных года. Например: гражданин Иванов с 2019 года каждый год оплачивал свое обучение в сумме 60 тыс. руб. О своем праве на вычет он узнал только в 2023 году. Поэтому решил подать налоговые декларации 3-НДФЛ за все годы, чтобы вернуть часть уплаченного налога. Но социальный вычет налогоплательщик сможет получить только за 2020, 2021 и 2022 годы, так как возврат налога осуществляется только за три предшествующих года. Таким образом, Иванов вправе получить социальный вычет в общей сумме 180 тыс. рублей (60 тыс. рублей x 3), НДФЛ к возврату - 23 400 рублей (180 тыс. рублей x 13%). Распоряжение положительным сальдо ЕНС В связи с введением института единого налогового счета (ЕНС) все налогоплательщики перешли на уплату единого налогового платежа. Под единым налоговым платежом (ЕНП) понимается сумма денежных средств, перечисленных налогоплательщиком в бюджетную систему Российской Федерации, учитываемых на его ЕНС, а также взысканных с такого лица. Сальдо ЕНС - это разница между единым налоговым платежом и денежным выражением совокупной обязанности. Соответственно, сальдо ЕНС является положительным, когда сумма перечисленных в качестве ЕНП денежных средств больше совокупной обязанности. Налогоплательщики вправе распорядиться суммой денежных средств, формирующих положительное сальдо ЕНС, путем зачета или возврата. Для этого следует представить в налоговый орган по месту учета налогоплательщика соответствующее заявление. Форма и формат заявления о зачете (возврате) утверждены Приказом ФНС от 30 ноября 2022 года № ЕД-7-8/1133@. При этом заявление на зачет подается только в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика». Зачет суммы денежных средств осуществляется налоговым органом не позднее дня, следующего за днем поступления в налоговый орган заявления о распоряжении путем зачета (ст.78 НК РФ). Заявление на возврат положительного сальдо ЕНС может быть представлено на бумажном носителе, в электронной форме с усиленной квалифицированной электронной подписью по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика», а также в составе налоговой декларации по форме 3-НДФЛ (ст.79 НК РФ). Обращаем внимание, что представление такого заявления в составе декларации 3-НДФЛ значительно сокращает время получения денежных средств на расчетные счета при получении имущественных (при покупке жилья) и социальных вычетов. Поручение о возврате суммы денежных средств, формирующих положительное сальдо ЕНС, налоговый орган направляет в казначейство не позднее следующего дня после получения заявления о распоряжении путем возврата, но не ранее принятия решений о возмещении (полностью или частично) или решения о представлении налогового вычета; не ранее дня вступления в силу решения налогового органа по результатам камеральной налоговой проверки представленной декларации. В случае если уплата ЕНП осуществлена за другое лицо, вернуть уплаченные средства, которые отразились на его ЕНС, невозможно (п.1 ст.45 НК РФ). Возникают вопросы по применению ЕНС – позвони в инспекцию Если вы не согласны с сальдо единого налогового счета, уведомлением о задолженности, требованием об уплате налогов и страховых взносов, данными в акте сверки, или требуется актуализация информации по ЕНС, вы можете получить разъяснения в налоговой инспекции по месту регистрации (жительства). По вопросам использования единого налогового счета (ЕНС), уточнения сальдо, образовавшихся недоимки или переплаты налогоплательщики могут обращаться в Межрайонную ИФНС России №21 по Иркутской области (по месту регистрации, жительства) по телефонам: +7 (3955) 69-12-04, + 7 (39543) 6-30-07. Обращение непосредственно в налоговый орган может ускорить процедуру уточнения сведений и получения разъяснений в конкретной ситуации.

Также получить консультацию можно, лично посетив инспекцию или направив обращение почтой, воспользовавшись сервисом «Обратиться в ФНС России» (выбрать свой налоговый орган) на сайте ФНС России. Урегулировать налоговый спор в досудебном порядке - выгодно Налогоплательщик имеет право участвовать в обсуждении материалов налоговой проверки. При несогласии с вынесенным по ней решением в рамках досудебного урегулирования споров его можно обжаловать в вышестоящем налоговом органе. О механизме урегулирования налоговых споров рассказывает начальник Межрайонной ИФНС России №21 по Иркутской области Татьяна Сычихина. - Татьяна Николаевна, по каким причинам возникают споры налогоплательщика и налоговых органов? - Наиболее часто спор возникает по причине представления налогоплательщиками документов, не являвшихся предметом налоговых проверок, а также подтверждающих своевременное и надлежащее исполнение предусмотренных законом обязанностей, или уточнений в налоговую отчетность, заявлений о наличии смягчающих обстоятельств и разногласий в отношении применения правовых норм. Инспекция объективно рассматривает претензии налогоплательщиков и большую часть их (80 - 90%) удовлетворяет без обращения в вышестоящий налоговый орган или суд. В вышестоящий налоговый орган за полугодие 2023 года обратились налогоплательщики с жалобами на 20 решений налогового органа, вынесенные по результатам проведенных мероприятий налогового контроля, иные ненормативные акты, а также действия (бездействия) должностных лиц инспекции. Из них на 01.07.2023 рассмотрено 15 жалоб, оставлены без удовлетворения - 11, удовлетворены полностью и частично – только 4 жалобы. - Какие плюсы заключаются для налогоплательщика во внесудебном способе решения спорных ситуаций? - Это оперативность и простота оформления жалобы, отсутствие необходимости уплаты госпошлины и судебных расходов, короткие сроки рассмотрения жалобы и исполнения принятого решения. - Как составить жалобу на решение, действие или бездействие налогового органа? - Жалоба подается в письменной или электронной форме. Требования к жалобе изложены в ст. 139.2 НК РФ. Федеральной налоговой службой утверждены форма и порядок заполнения жалобы, а также формат и порядок ее представления в электронном виде (Приказ от 20.12.2019 №ММВ-7-9/645@). Если налогоплательщик представляет жалобу по телекоммуникационным каналам связи или через «Личный кабинет налогоплательщика» на сайте ФНС, то она должна быть подписана усиленной квалифицированной электронной подписью. Это наиболее удобный способ, так как одновременно осуществляется автоматическая проверка всех необходимых реквизитов. Можно выбрать способ получения решения по жалобе. Если заявитель выбирает - «в электронной форме по ТКС», то может получить любой документ, образующийся в ходе рассмотрения жалобы в вышестоящем налоговом органе. Это, например, извещение о времени и месте рассмотрения жалобы (в случае необходимости), решение о продлении срока рассмотрения, решение по результатам рассмотрения жалобы. Вышестоящий налоговый орган оперативно контролирует действия инспекций по обработке и обязательной передаче жалобы на рассмотрение. - В каких случаях жалоба не будет принята? - Жалобу нужно подавать в налоговый орган, выносивший решение. В приеме жалобы откажут, если она направлена представителем лица, нарушение прав которого обжалуется, без приложения информационного сообщения о представительстве в отношениях, регулируемых законодательством, или если в жалобе отсутствует (не соответствует) усиленная квалифицированная электронная подпись лица, подавшего жалобу. - Может ли инспекция рассмотреть жалобу без участия налогоплательщика? - Жалобу рассматривают без участия налогоплательщика. Но вышестоящий налоговый орган может пригласить заявителя в следующих случаях. Если имеются противоречия в материалах, которые передала нижестоящая инспекция. Когда есть противоречия между документами, которые представил налогоплательщик, и которые передала нижестоящая инспекция. Если нижестоящая инспекция существенно нарушила процедуру вынесения решения, и теперь вышестоящий орган отменяет решение инспекции и проводит эту процедуру заново. Кроме того, для заявителей реализована возможность рассмотрения жалоб с их участием посредством видеоконференцсвязи (ВКС). Таким образом, повышается прозрачность процедуры, упрощаются способы взаимодействия с налоговым ведомством, и создаются благоприятные условия для разрешения спорных ситуаций. Список инспекций региона, в которых возможно проведение ВКС, размещен на сайте ФНС России (www.nalog.gov.ru) в разделе «Досудебное урегулирование споров». На этом же сайте с помощью сервиса «Узнать о жалобе» организации и граждане могут оперативно получать информацию о ходе и результатах рассмотрения жалоб, заявлений и предложений. Новая услуга для налогоплательщиков на портале Госуслуг Налоговая служба не только постоянно расширяет перечень услуг в электронном виде, но и совершенствует способы их предоставления. Теперь налогоплательщик может получать уведомления для уплаты налогов на имущество и НДФЛ и требования об уплате задолженности по налогам не только в «Личном кабинете налогоплательщика для физических лиц» на сайте ФНС России, но и на Едином портале госуслуг (ЕГПУ). Для этого зарегистрированный пользователь «Личного кабинета» на ЕПГУ должен сначала там же на портале направить «Уведомление о необходимости получения документов от налоговых органов в электронной форме через ЕПГУ». После этого, получив уведомление или требование, он сможет также уплачивать начисления в режиме онлайн. Таким образом, не только расширены точки доступа к услугам налоговой службы, но и гражданам предоставляется возможность одновременного решения вопросов уплаты налогов при посещении портала Госуслуг по другим основаниям. При этом нужно учитывать, что направленные налогоплательщику через ЕПГУ налоговые уведомления и требования не будут дублировать заказными письмами по почте, кроме случаев, когда налогоплательщик уведомил налоговый орган о необходимости получения документов на бумажном носителе. Воспользоваться возможностью получения налоговых документов через ЕГПУ можно вне зависимости от наличия доступа к «Личному кабинету налогоплательщика для физических лиц» на сайте ФНС России. Для прекращения получения документов от налоговых органов через ЕПГУ необходимо направить через портал госуслуг соответствующее уведомление в налоговый орган. Самозанятость – популярный и выгодный налоговый режим

В Межрайонной ИФНС России №21 по Иркутской области зарегистрировано более 19 тыс. плательщиков налога на профессиональный доход (НПД). Из общего количества, так называемых самозанятых, 97% имеют статус физического лица. Об особенностях применения данного налогового режима рассказывает начальник инспекции Татьяна Сычихина.

- Татьяна Николаевна, нужно ли налогоплательщику обращаться в налоговую инспекцию лично для регистрации в качестве самозанятого?

- Постановка на учет осуществляется без посещения налоговой инспекции. В качестве самозанятого, то есть плательщика налога на профессиональный доход, можно зарегистрироваться через мобильное приложение ФНС России или личный веб-кабинет «Мой налог» на сайте ФНС России (https://npd.nalog.ru), в кредитной организации (банке) или на Едином портале государственных и муниципальных услуг (ЕПГУ).

Проще всего это сделать, если у налогоплательщика уже есть «Личный кабинет налогоплательщика для физических лиц». После установки мобильного приложения «Мой налог» на телефон или планшет, достаточно войти в него и выбрать режим регистрации «Через ЛК физического лица», подтвердить номер мобильного телефона и выбрать регион осуществления деятельности. В случае отсутствия личного кабинета налогоплательщик может использовать логин и пароль ЕПГУ.

- Каким образом получить справку о постановке на учет?

- в приложении «Мой налог» самозанятый может самостоятельно сформировать в электронном виде справку о постановке на учет, которая заверяется электронной подписью и приравнивается к документу, выдаваемому налоговым органом на бумажном носителе.

- Как уплатить налог?

- Для уплаты налога через мобильное приложение «Мой налог» нужно зайти на вкладку «Налоги» и нажать на кнопку «Перейти к оплате». Налоговый орган уведомит самозанятого через мобильное приложение о сумме налога, подлежащей уплате, с указанием необходимых реквизитов. Уплатить налог нужно до 28-го числа этого же месяца.

Также НПД можно уплачивать в составе единого налогового платежа через «Личный кабинет налогоплательщика» физического лица или индивидуального предпринимателя. Налогоплательщик вносит средства на свой единый налоговый счет (ЕНС), а дальше налоговая служба автоматически распределяет их по всем его налоговым обязательствам.

- Предусмотрен ли для налогоплательщиков, применяющих этот спецрежим, налоговый вычет?

- Самозанятые имеют право на налоговый вычет в размере до 10 тыс. рублей. Инспекция применяет его самостоятельно, уменьшая начисляемую сумму налога на 1% или 2% в зависимости от кого получен доход: физического или юридического лица, индивидуального предпринимателя. Такой бонус предоставляется один раз до полного его использования. Уменьшение этой суммы происходит автоматически при формировании каждого чека.

- Может самозанятый получать информацию о полученных доходах и уплаченных налогах?

- В мобильном приложении «Мой налог» и в кабинете плательщика НПД есть возможность самостоятельно формировать в электронном виде справку о доходе за интересующий период. Данный документ, подписанный электронной подписью налогового органа, содержит следующие сведения: ИНН; серия и номер документа, удостоверяющий личность; адрес регистрации; размер дохода (помесячно); общая сумма дохода за календарный год; общая сумма налога, исчисленная за календарный год; сумма недоимки, задолженности по пеням, штрафам. Таким образом, документ полностью отвечает на все вопросы о полученных доходах и уплаченных налогах при применении специального налогового режима.

- Могут ли индивидуальные предприниматели совмещать уплату налога на профессиональный доход с применением других налоговых режимов?

- Когда индивидуальные предприниматели совмещают НПД с другими режимами или общей системой налогообложения (уплата НДФЛ), это не соответствует требованиям применения специального налогового режима «Налог на профессиональный доход». При выявлении таких фактов в 2022 году инспекция аннулировала постановку на учет 545 индивидуальных предпринимателей, в 2022 году – 212. Об изменении порядка распределения денежных средств на ЕНС

Федеральным законом от 29.05.2023 №196-ФЗ внесены изменения в ст. 45 Налогового Кодекса РФ о распределении средств на основании совокупной обязанности налогоплательщика. Теперь средства на едином налоговом счете распределяются в иной последовательности. Сначала будет погашаться недоимка по налогу на доходы физических лиц (НДФЛ), начиная с более раннего срока ее образования. Во вторую очередь – НДФЛ с момента возникновения обязанности по его перечислению налоговым агентом. И лишь затем - недоимка по иным налогам, сборам, страховым взносам с более раннего момента ее образования. В четвертую очередь происходит распределение средств в счет уплаты иных начисленных налогов, авансовых платежей, сборов, страховых взносов - с момента возникновения обязанности по их уплате. Последними будут погашены начисленные пени, проценты и штрафы. Где в личном кабинете, заполнять заявление на зачет страховых взносов, чтобы уменьшить авансовый платеж по УСН? Вся информация доступна налогоплательщикам в разделе «Руководство пользователя», которую можно скачать в личном кабинете налогоплательщика. Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховым взносам то: - в ЛК ЮЛ для формирования уведомления об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов выбирает в меню пункт «Заявления. Запросы», раздел «ЕНС» и подпункт «Уведомление об исчисленных суммах» или на главной странице в блоке «Заявления. Запросы» в разделе «ЕНС» для «Уведомление об исчисленных суммах» нажимает «перейти». Также перейти к формированию уведомления можно на странице «Единый налоговый счет» в нижней части страницы по ссылке «Сформировать уведомление об исчисленных суммах»;

- в ЛК ИП для формирования уведомления об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов (далее – уведомление) переходит в раздел «Жизненные ситуации». Затем выбрать раздел «Сформировать уведомление об исчисленных суммах»» или на главной странице переходи на страницу «Единый налоговый счет», нажав на «Перейти в ЕНС» и в нижней части в блоке «Заявления. Запросы» переходит по ссылке «Сформировать уведомление об исчисленных суммах». Уважаемые налогоплательщики! Налоговая инспекция приглашает 11 мая 2023 в 11.00 на бесплатный семинар на тему: «Анализ ошибок по заполнению документов при исчислении и уплате налогов на ЕНС. Льготы по имущественным налогам физических лиц». Место проведения: г. Усолье-Сибирское, ул. Менделеева,73 кабинет 305, ТОРМ Межрайонной ИФНС России № 21 по Иркутской области. Подробную информацию можно получить по телефону: 8 (395-43) 6-30-07. Где я могу узнать о состоянии ЕНС?

Все данные по Единому налоговому счету отображаются в Личном кабинете налогоплательщика. Также детализированная информация о распределении средств ЕНС доступна в Вашей учетной бухгалтерской системе. Кроме того, Вы можете заказать в налоговой Справку о наличии по состоянию на дату такого запроса положительного, отрицательного или нулевого сальдо единого налогового счета налогоплательщика. В случае отрицательного сальдо ЕНС в справке будут указаны подробные сведения о задолженности в разрезе каждой конкретной обязанности по уплате налогов, в том числе по срокам ее возникновения. Также в ней содержится карта расчета пеней, с информацией о периодах наличия недоимки, на которую начислена пеня и указана ключевая ставка рефинансирования Банка России. Справка предоставляется в течение 5 рабочих дней. Заказать ее можно по ТКС, через ЛК или обратившись в налоговую лично. Гражданам предоставлены дополнительны льготы по транспортному налогу Налоговые органы приступили к массовому расчету имущественных налогов за 2022 год. О льготах для граждан и способах взаимодействия с налоговыми органами рассказывает начальник Межрайонной ИФНС России №21 по Иркутской области Татьяна Сычихина. - Татьяна Николаевна, какие изменения в этом году произошли в налогообложении имущества граждан? - В рамках осуществления мер социальной поддержки граждан внесены изменения в Закон Иркутской области от 04.07.2007 №53-оз «О транспортном налоге». Ветераны Великой Отечественной войны, труда и боевых действий, инвалиды всех категорий, а также многодетные семьи освобождены от уплаты налога в отношении легковых автомобилей с мощностью двигателя до 200 л. с. (независимо от года выпуска машины). Закон вступил в силу с 1 января 2023 года, а воспользоваться льготами можно будет уже при исчислении транспортного налога за 2022 год. Еще одно изменение касается многодетных семей: если они владеют несколькими автомобилями (с мощностью двигателя до 200 л. с.), то на второй предоставляется льгота до 90% от суммы транспортного налога. Граждане, получающие страховую пенсию по старости, лица, достигшие возраста 60 и 55 лет (соответственно мужчины и женщины), и лица, соответствующие условиям, необходимым для назначения пенсии в соответствии с законодательством Российской Федерации, действовавшим на 31.12.2018, будут уплачивать 20% от установленных ставок в отношении одного легкового автомобиля с мощностью двигателя до 200 л. с. (независимо от года выпуска машины). Получить льготу граждане смогут в беззаявительном порядке. Ранее льгота этим категориям налогоплательщиков предоставлялась только на автомобили с мощностью двигателя до 100 л. с. и 125 л. с. - если с года их выпуска прошло семь и более лет. - Давайте уточним, какие имущественные налоги платят физические лица? - Транспортный и земельный налоги, а также налог на имущество физических лиц. Транспортный налог граждане - в отношении зарегистрированных на них транспортных средств, в частности, автомобилей, мотоциклов, снегоходов, мотосаней, моторных лодок, катеров, гидроциклов и пр. Земельный налог нужно уплачивать в отношении земельных участков, которые принадлежат физическим лицам на праве собственности, постоянного (бессрочного) пользования или пожизненного наследуемого владения. Налогом на имущество физических лиц облагается принадлежащая гражданам на праве собственности недвижимость на территории Российской Федерации: жилые дома, квартиры, комнаты, гаражи, машино-места, объекты незавершенного строительства, иные строения, сооружения и помещения. - Как узнать о сумме начисленных налогов? - Расчет имущественных налогов осуществляет налоговая служба на основании сведений, поступающих из регистрирующих органов. Для их уплаты гражданину направляют налоговое уведомление с указанием сумм соответствующих налогов и данных, на основе которых они были рассчитаны. В уведомлении могут быть указаны данные по нескольким подлежащим уплате налогам. При этом в отношении каждого из них указывается сумма к уплате, объект налогообложения, налоговые базы и ставка. С 2023 года обновлена форма налогового уведомления (приказ ФНС России от 27.09.2022 №ЕД-7-21/866@). Теперь в ней отображаются реквизиты, необходимые для перечисления налогов в бюджетную систему в качестве единого налогового платежа. Налоговое уведомление направляют гражданину не позднее, чем за 30 дней до наступления срока платежа по почте - заказным письмом или в электронном виде - через «Личный кабинет налогоплательщика для физических лиц». Налоги необходимо уплатить не позднее 1 декабря. Налоговое уведомление не направляют, если налогоплательщику предоставлена льгота, налоговый вычет или общая сумма начисленных налогов меньше 100 рублей. В прошлом году наша инспекция направила налогоплательщикам 232 тыс. налоговых уведомлений на уплату 573 млн. рублей имущественных налогов. Кроме того, 100 тыс. граждан были предоставлены льготы по транспортному налогу на общую сумму 55 млн. руб., 50 тыс. граждан – по земельному налогу на 12 млн. руб., 101 тыс. граждан – по налогу на имущество физических лиц на сумму 78 млн. рублей. - Кто имеет право на налоговые льготы? - Инвалиды I и II группы, инвалиды с детства, дети - инвалиды, пенсионеры, чернобыльцы, ветераны боевых действий, Герои Советского Союза и России, полные кавалеры ордена Славы и др. Перечень льготных категорий граждан зависит от вида налога, а также особенностей налогообложения на региональном (местном) уровне. Налоговые льготы по транспортному налогу установлены Законом Иркутской области от 04.07.2007 №53-ОЗ; по земельному налогу и налогу на имущество физических лиц - главами 31, 32 Налогового кодекса Российской Федерации и нормативными правовыми актами представительных органов местного самоуправления по месту нахождения объектов недвижимости. - Где можно узнать о ставках и льготах по имущественным налогам? - Актуальную информацию в разрезе муниципальных образований Иркутской области предоставляет сервис «Справочная информация о ставках и льготах по имущественным налогам» на сайте ФНС России (www.nalog.gov.ru). Граждане, индивидуальные предприниматели могут задать интересующие их вопросы в «Личном кабинете налогоплательщика» или по телефону единого контакт-центра ФНС России: 8-800-222-22-22 (звонок бесплатный). - Нужно ли подавать заявления о предоставлении налоговой льготы? - В настоящее время налоговые органы предоставляют льготы гражданам в проактивном (беззаявительном) порядке, то есть самостоятельно - на основании данных, получаемых из других государственных органов: Социального фонда России, региональных органов соцзащиты и др. При этом за налогоплательщиком сохраняется право самостоятельно подать соответствующее заявление в бумажном или электронном виде. Однако если гражданин имеет право на льготу, но она не была предоставлена, ему нужно обратиться с заявлением в любую налоговую инспекцию или офис «Мои документы». Если заявление о предоставлении льготы налогоплательщик ранее уже подавал, то повторно его направлять в инспекцию не нужно. - Как и куда можно обращаться в случае возникновения вопросов по уплате имущественных налогов? - Подать заявление, уведомление, сообщение по всем вопросам налогообложения имущества, получить копию налогового уведомления можно лично в любой инспекции (за исключением специализированных центров) или в МФЦ (офисы «Мои документы»). Также можно направить обращение почтовым отправлением. Но удобнее всего пользоваться «Личным кабинетом налогоплательщика для физических лиц» на официальном сайте ФНС России. При этом налоговые уведомления его пользователям направляют только в электронном виде (если налогоплательщик не заявит о необходимости получения их на бумаге). Обратиться в налоговый орган по различным вопросам можно в упрощенном порядке, воспользовавшись разделом «Жизненные ситуации». Налогоплательщик к заявлению прилагает копии подтверждающих документов.

Получить результаты рассмотрения направленных документов можно лично в любом налоговом органе (кроме специализированных инспекций) или по почте - по выбору налогоплательщика. Пользователям «Личного кабинета налогоплательщика» их направят в электронном виде. Уважаемые налогоплательщики! Налоговая инспекция приглашает 11 мая 2023 в 11.00 на бесплатный семинар на тему: «Анализ ошибок по заполнению документов при исчислении и уплате налогов на ЕНС. Льготы по имущественным налогам физических лиц». Место проведения: г. Усолье-Сибирское, ул. Менделеева,73 кабинет 305, ТОРМ Межрайонной ИФНС России № 21 по Иркутской области. Подробную информацию можно получить по телефону: 8 (395-43) 6-30-07. Я перевел средства на единый налоговый платёж. Почему сначала погасились долги? Распределение единого налогового платежа по обязательствам налогоплательщика осуществляется на основании поданных Уведомлений и деклараций в автоматическом режиме по правилам, установленным Налоговым кодексом Российской Федерации. При этом в случае наличия задолженности в первую очередь платежи идут на ее погашение в погашение по хронологии её возникновения задолженности, затем на налоги с текущим сроком уплаты, после – на погашение пеней, процентов, штрафов. В РОССИИ ПРОДОЛЖАЕТСЯ ДЕКЛАРАЦИОННАЯ КАМПАНИЯ 2023 ГОДА

Представить декларацию о доходах, полученных в 2022 году, необходимо не позднее 2 мая 2023 года. Подать ее можно по месту своего учета или в МФЦ. Сделать это можно и онлайн - в Личном кабинете налогоплательщика для физических лиц или через программу "Декларация". Для этого следует заполнить форму 3-НДФЛ, утвержденную приказом от 29.09.2022 N ЕД-7-11/880@.Отчитаться о доходах необходимо, если в 2022 году налогоплательщик, к примеру, продал недвижимость, которая была в собственности меньше минимального срока владения, получил дорогие подарки не от близких родственников, выиграл небольшую сумму в лотерею, сдавал имущество в аренду или получал доход от зарубежных источников.Отчитаться о своих доходах также должны индивидуальные предприниматели, нотариусы, занимающиеся частной практикой, адвокаты, учредившие адвокатские кабинеты, и другие лица. Оплатить НДФЛ, исчисленный в декларации, необходимо до 17 июля 2023 года. Если налоговый агент не удержал НДФЛ с полученного налогоплательщиком дохода, то последний должен задекларировать его и уплатить налог самостоятельно. Сделать так следует только в случае, если налоговый агент не сообщил в налоговый орган о невозможности удержать налог и о сумме неудержанного НДФЛ. Если агент указанную обязанность исполнил, ведомство направит вам налоговое уведомление, на основании которого необходимо уплатить НДФЛ не позднее 1 декабря 2023 года. Нарушение сроков подачи декларации и уплаты НДФЛ может повлечь привлечение к ответственности в виде штрафа, начисление пени, взыскание задолженности по налогу (недоимки), пеней и штрафа через суд. Напоминаем, что предельный срок подачи декларации 2 мая 2023 года не распространяется на получение налоговых вычетов. В этом случае направить декларацию можно в любое время в течение года. По какой форме и какими способами налогоплательщик должен представлять в налоговый орган уведомление об исчисленных суммах налогов?

Форма и формат уведомления об исчисленных суммах налогов содержат всего 5 реквизитов (КПП, КБК, ОКТМО, отчетный период и сумму) и утверждены Приказом ФНС России N ЕД-7-8/1047@ от 02.11.2022. Представить уведомление об исчисленных суммах налогов можно следующими способами: - по ТКС (подписанное усиленной квалифицированной электронной подписью); - через ЛК налогоплательщика (подписанное усиленной квалифицированной электронной подписью); - на бумажном носителе в случае представления налогоплательщиком отчетности также на бумажных носителях (например, налогоплательщики, среднесписочная численность которых за предшествующий календарный год не превышает 100 человек).

Уведомление представляется в налоговый орган по месту постановки на учет плательщика (по юридическому адресу) или в качестве крупнейшего плательщика. Уважаемые налогоплательщики!

Налоговая инспекция приглашает 15 марта 2023 в 11.00 на бесплатный семинар на тему: «Декларационная кампания 2023. Введение института ЕНС». г. Усолье-Сибирское, ул. Менделеева,73 кабинет 305, ТОРМ Межрайонной ИФНС России № 21 по Иркутской области. Подробную информацию можно получить по телефону: +7(3943) 6-30-07. Как уменьшать авансовые платежи по УСН в 2023 году В течение 2023 года можно уменьшать сумму налога по УСН (авансовые платежи по УСН) на страховые взносы, уплатив их платежным поручением с указанием платежных реквизитов страховых взносов. Например, если ИП хочет уменьшить предстоящий авансовый платеж по УСН за I квартал 2023 года в размере 1 000 рублей на 100 рублей, он должен уплатить соответствующим платежным документом страховой взнос не менее 100 рублей. Этот платеж также должен сформировать положительное сальдо Единого налогового счета на 100 рублей. Если в дальнейшем лицо предполагает уменьшить предстоящий авансовый платеж по УСН за полугодие 2023 года в размере 1 300 рублей еще на 100 рублей, он должен уплатить страховой взнос на 100 рублей. Таким образом, этот платеж должен сформировать положительное сальдо Единого налогового счета не менее чем на 200 рублей (100 рублей за I квартал 2023 года + 100 рублей за II квартал 2023 года) для его последующего учета по принадлежности в соответствии со ст. 45 Налогового Кодекса РФ.

Чтобы уменьшить авансовый платеж по УСН за I квартал 2023 года на страховые взносы, следует уплатить их не позднее 31 марта 2023 года. Для скорейшего получения вычета по НДФЛ подавайте заявление на возврат в составе декларации В связи с введением с 01.01.2023 Единого налогового счета (ЕНС), на который перечисляются все уплаченные налогоплательщиком налоги, изменились и правила оформления возврата денежных средств НДФЛ в связи с предоставлением гражданину социального или имущественного (в связи с приобретением жилья) налогового вычета. В общем порядке в течение трех рабочих дней после завершения камеральной налоговой проверки возврат осуществляется, только если соответствующее заявление подано в составе налоговой декларации по форме 3-НДФЛ (приложение к Разделу 1 «Заявление о распоряжении путем возврата сумм денежных средств, формирующих положительное сальдо единого налогового счета»). Если приложение к Разделу 1 в декларации не заполнено, то подать заявление можно будет только после завершения комплекса мероприятий (камеральной проверки) по данной декларации. Для этого нужно отслеживать ее статус. Заявление подается по форме по КНД 1112542 (приложение №1 к Приказу ФНС России от 30.11.2022 №ЕД-7-8/1133). Также задержка может произойти, если в налоговом органе отсутствует информация о банковском счете, указанном в заявлении налогоплательщика. Срок возврата может увеличиться на период получения налоговым органом данной информации от банка – по запросу ее представят в течение трех дней. Поэтому при заполнении заявления предлагаем проверять в «Личном кабинете налогоплательщика» наличие у налоговой службы сведений об указываемом вами счете.

Нужно также учитывать, что имеющаяся у налогоплательщика задолженность, в том числе по другим налогам, уменьшает сумму возврата. То есть, если положительное сальдо ЕНС будет меньше суммы вычета, заявленного к возврату, то налоговый орган осуществит возврат частично (в пределах положительного сальдо). Единый налоговый счет: один платеж – один документ Все налогоплательщики Российской Федерации независимо от места постановки на учет или места нахождения объекта налогообложения с 1 января 2023 года уплачивают налоги, сборы и страховые взносы Единым налоговым платежом (ЕНП) на Единый налоговый счет в Управление Федерального казначейства по Тульской области (Межрегиональную инспекцию Федеральной налоговой службы по управлению долгом). Уплата осуществляется не позднее 28-го числа ежемесячно один раз по всем платежам со сроком уплаты. Процесс подготовки платежного документа прост и автоматизирован. Юридические и физические лица, индивидуальные предприниматели могут заполнить его через «Личный кабинет налогоплательщика» или учетную (бухгалтерскую) систему: в этом случае необходимо указать только сумму платежа. При оформлении платежа в сервисе «Уплата налогов и пошлин» на сайте ФНС России - ИНН/КПП плательщика и сумму платежа. При самостоятельной подготовке платежного документа по уплате государственной пошлины, налога на профессиональный доход, сборов за пользование объектами животного мира и объектами водных биологических ресурсов, утилизационного сбора, страховых взносов за периоды до 01.01.2017 необходимо уточнять реквизиты на сайте ФНС России.